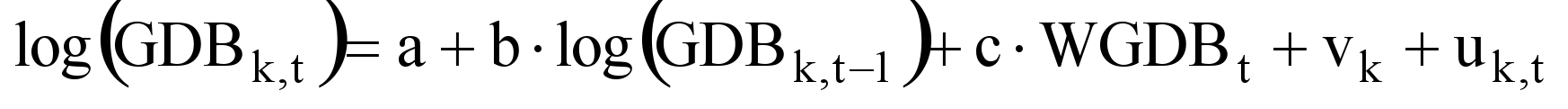

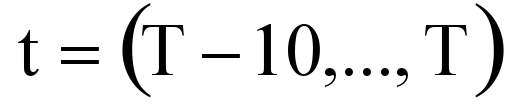

4.1 Das massgebende quellenbesteuerte Einkommen setzt sich zusammen aus dem Einkommen der gebietsansässigen Ausländerinnen und Ausländer und der ausländischen Verwaltungsrätinnen und Verwaltungsräte (BQA), dem Einkommen der vollständig besteuerten Grenzgängerinnen und Grenzgänger (BQB) sowie dem Einkommen der begrenzt besteuerten Grenzgängerinnen und Grenzgänger (BQC, BQD, BQE, BQF und BQG).

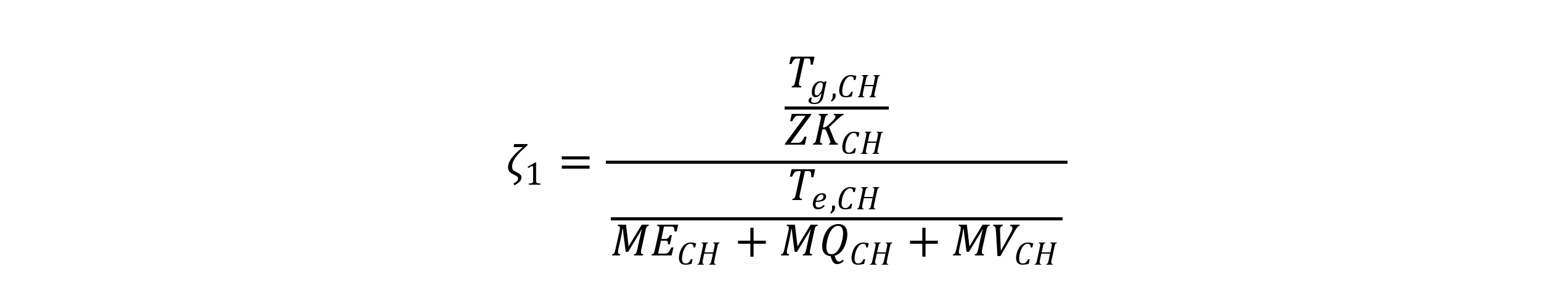

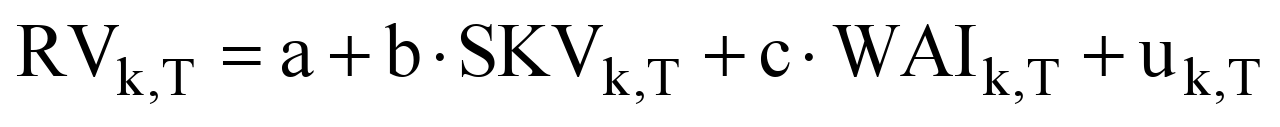

4.2 Erfasst werden die entsprechenden Bruttoeinkommen. Mit dem Faktor werden die Bruttoeinkommen in eine mit dem steuerbaren Einkommen vergleichbare Grösse umgerechnet. Bei den gebietsansässigen Ausländerinnen und Ausländern und den ausländischen Verwaltungsrätinnen und Verwaltungsräten ist zur Bestimmung des massgebenden Einkommens lediglich eine Multiplikation der entsprechenden Bruttoeinkommen mit dem Faktor erforderlich [Berechnungsformel (1)].

4.3 Zusätzlich zum Faktor werden die Bruttolöhne der Grenzgängerinnen und Grenzgänger mit einem Faktor δ von 0,75 gewichtet. Damit fliessen die mit dem Faktor δ gewichteten Bruttolöhne der Grenzgängerinnen und Grenzgänger nur zu 75 Prozent in die Berechnung der massgebenden quellenbesteuerten Einkommen ein. Dies gilt für sämtliche Grenzgänger-Kategorien.

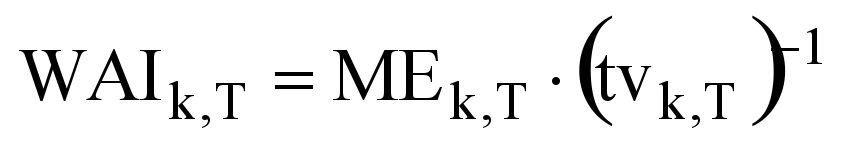

4.3.1 Formel (2), vollständig besteuerte Grenzgängerinnen und Grenzgänger: Das massgebende steuerbare Einkommen beträgt γ δ . BQB.

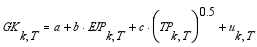

4.4 Mit den Berechnungsformeln (3)–(7) werden die begrenzt besteuerten Grenzgängereinkommen auf der Basis der entsprechenden Doppelbesteuerungsabkommen mit Österreich, Deutschland, Frankreich und Italien umgerechnet.

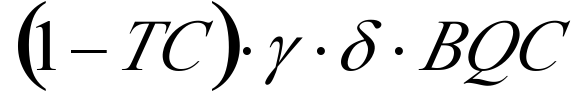

4.4.1 Formel (3), Grenzgängerinnen und Grenzgänger aus Österreich: Die Bruttoeinkommen werden in der Schweiz besteuert und davon Österreich ein Fiskalausgleich in der Höhe von 12,5 Prozent ihres Steueraufkommens geleistet. Das massgebende steuerbare Einkommen, γ δ . BQC, wird um den Österreich zustehenden Anteil, TC, korrigiert.

4.4.2 Formel (4), Grenzgängerinnen und Grenzgänger aus Deutschland: Die Bruttoeinkommen der Grenzgängerinnen und Grenzgänger werden zu einem Satz von maximal 4,5 Prozent besteuert. Der in der Schweiz steuerbare Einkommensanteil wird durch Division des Steuerertrags, TD δ . BQD, mit dem entsprechenden standardisierten Steuersatz, SSTt+3, ermittelt.

4.4.3 Formel (5), Grenzgängerinnen und Grenzgänger aus Frankreich in Genf: Die Besteuerung erfolgt in der Schweiz mit einer Rückerstattung an Frankreich von 3,5 Prozent der Bruttolohnsumme. Vom massgebenden steuerbaren Einkommen bei vollständiger Besteuerung durch Genf, γ δ . BQE, wird der Anteil abgezogen, der Frankreich abzuliefern ist. Dieser Anteil wird berechnet, indem die an Frankreich abzuliefernde Steuer, TE δ . BQE, durch Division mit dem entsprechenden standardisierten Steuersatz, SSTt+3, auf das steuerbare Einkommen hochgerechnet wird.

4.4.4 Formel (6), Grenzgängerinnen und Grenzgänger aus Frankreich (ohne Grenzgängerinnen und Grenzgänger aus Frankreich in Genf): Die Besteuerung erfolgt durch Frankreich, die Schweiz erhält maximal 4,5 Prozent des Bruttoeinkommens. Der in der Schweiz steuerlich ausgeschöpfte Einkommensanteil wird durch Division des Steuerertrags, TF δ . BQF, mit dem entsprechenden standardisierten Steuersatz, SSTt+3, ermittelt.

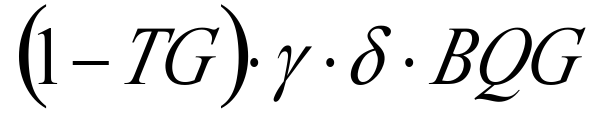

4.4.5 Formel (7), Grenzgängerinnen und Grenzgänger aus Italien: Rückvergütung von 40 Prozent der Steuereinnahmen an Italien. Das massgebende steuerbare Einkommen, γ δ . BQG, wird um den Italien zustehenden Anteil, TG, korrigiert.

Letzter verfügbarer standardisierter Steuersatz für das Bemessungsjahr t (d.h. Bemessungsjahr + 3 Jahre)

Letzter verfügbarer standardisierter Steuersatz für das Bemessungsjahr t (d.h. Bemessungsjahr + 3 Jahre)

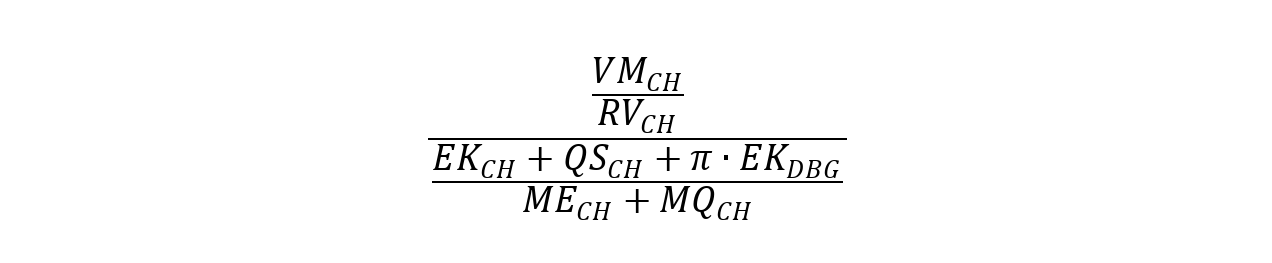

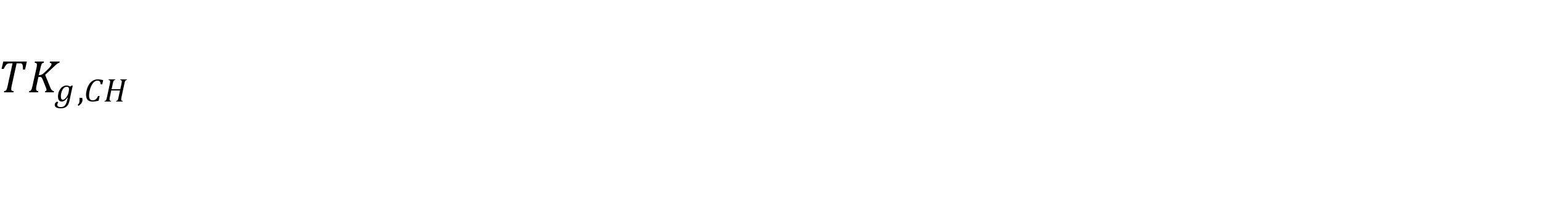

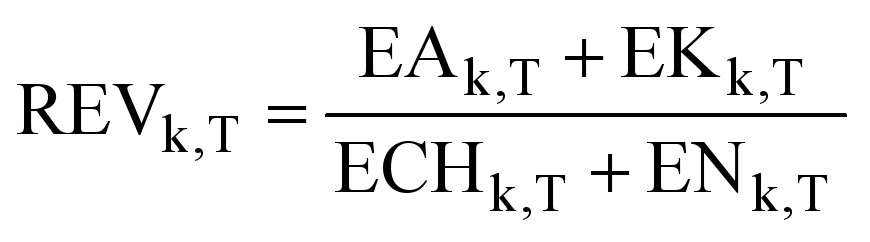

Vermögenssteuereinnahmen der Kantone und Gemeinden

Vermögenssteuereinnahmen der Kantone und Gemeinden Reinvermögen

Reinvermögen Einkommenssteuereinnahmen der Kantone und Gemeinden

Einkommenssteuereinnahmen der Kantone und Gemeinden Quellensteuereinnahmen der Kantone und Gemeinden

Quellensteuereinnahmen der Kantone und Gemeinden Kantonsanteil an der direkten Bundessteuer nach Artikel 196 Absatz 1 DBG

Kantonsanteil an der direkten Bundessteuer nach Artikel 196 Absatz 1 DBG Einkommenssteuereinnahmen der direkten Bundessteuer

Einkommenssteuereinnahmen der direkten Bundessteuer Massgebende Einkommen der natürlichen Personen

Massgebende Einkommen der natürlichen Personen Massgebende quellenbesteuerte Einkommen der natürlichen Personen

Massgebende quellenbesteuerte Einkommen der natürlichen Personen

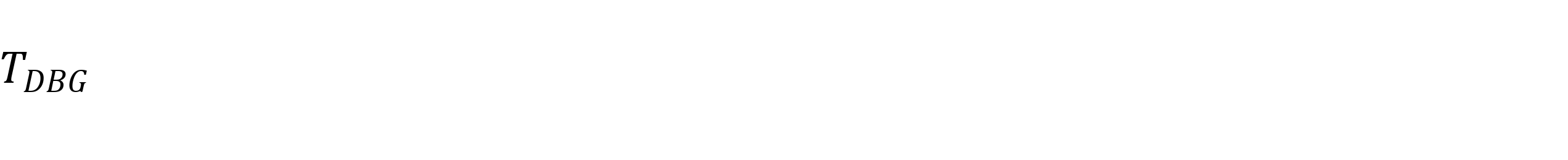

. Entspricht dem durchschnittlichen steuerbaren Anteil der Boxengewinne nach (statutarischer) Entlastung.

. Entspricht dem durchschnittlichen steuerbaren Anteil der Boxengewinne nach (statutarischer) Entlastung.

). Zudem wird berücksichtigt, dass der Kantonsanteil an der direkten Bundessteuer den Kantonen ohne Reduktion zukommt:

). Zudem wird berücksichtigt, dass der Kantonsanteil an der direkten Bundessteuer den Kantonen ohne Reduktion zukommt:

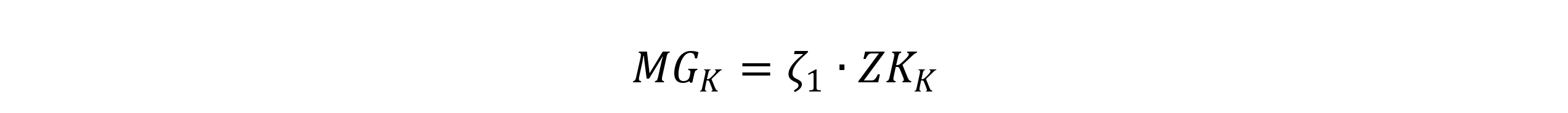

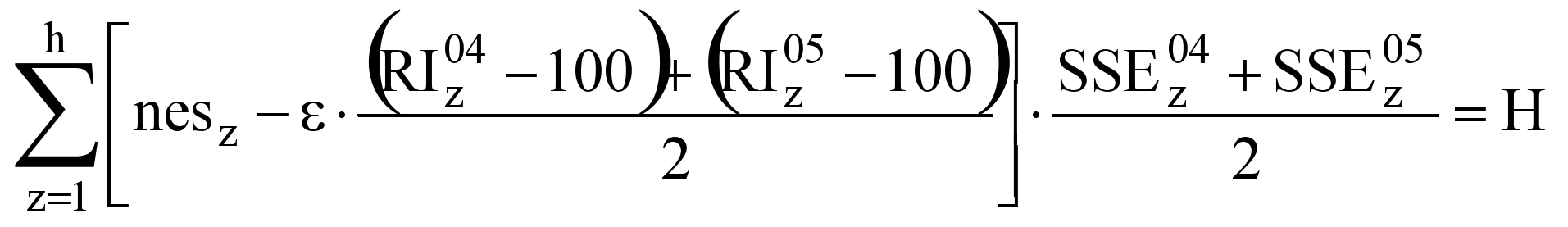

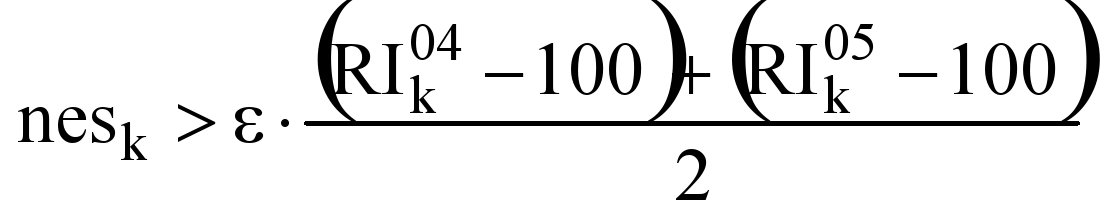

wie auch mit der Berechnungsweise nach Ziffer 2 dieses Anhangs

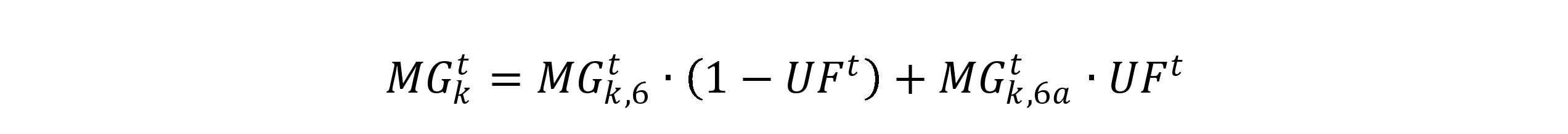

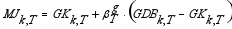

wie auch mit der Berechnungsweise nach Ziffer 2 dieses Anhangs  berechnet. Die massgebenden Gewinne

berechnet. Die massgebenden Gewinne  berechnen sich aus dem mit dem Umbuchungsfaktor

berechnen sich aus dem mit dem Umbuchungsfaktor  gewichtete Mittel der beiden Resultate:

gewichtete Mittel der beiden Resultate:

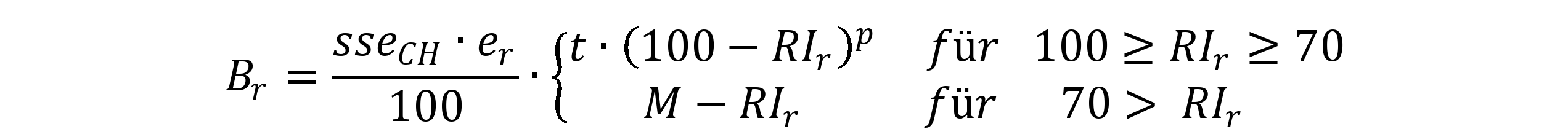

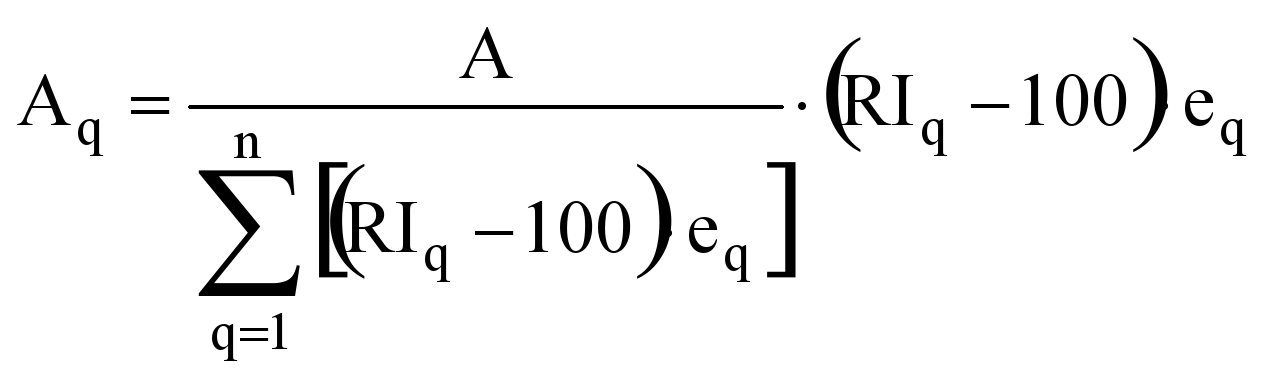

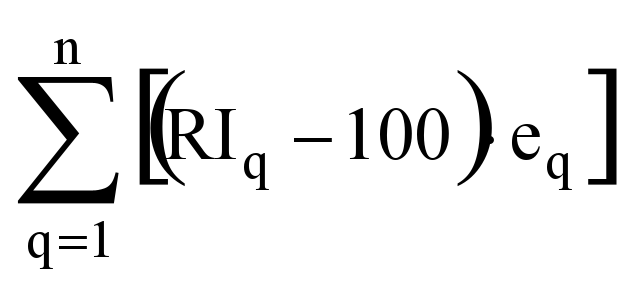

Beitrag an den ressourcenschwachen Kanton r

Beitrag an den ressourcenschwachen Kanton r durchschnittliche mittlere ständige und nichtständige Wohnbevölkerung des ressourcenschwachen Kantons r in den Bemessungsjahren

durchschnittliche mittlere ständige und nichtständige Wohnbevölkerung des ressourcenschwachen Kantons r in den Bemessungsjahren Ressourcenindex des ressourcenschwachen Kantons r

Ressourcenindex des ressourcenschwachen Kantons r Indexwert der garantierten Mindestausstattung

Indexwert der garantierten Mindestausstattung Standardisierter Steuerertrag der Schweiz pro Einwohnerin und Einwohner

Standardisierter Steuerertrag der Schweiz pro Einwohnerin und Einwohner

erreicht.

erreicht.

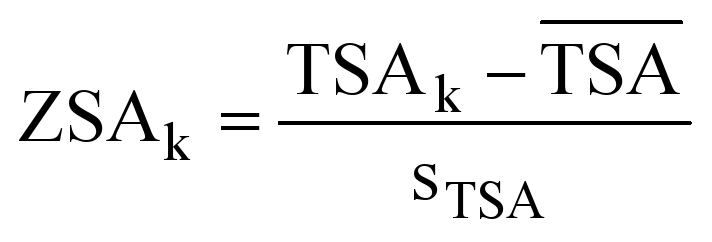

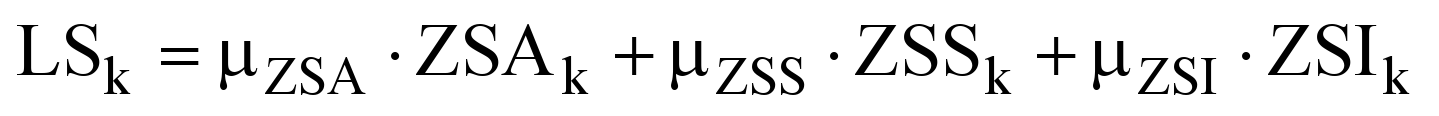

Teilindikator «Armut» des Kantons k

Teilindikator «Armut» des Kantons k Teilindikator «Altersstruktur» des Kantons k

Teilindikator «Altersstruktur» des Kantons k Teilindikator «Ausländerintegration» des Kantons k

Teilindikator «Ausländerintegration» des Kantons k Mittelwert der Teilindikatoren «Armut» der Kantone

Mittelwert der Teilindikatoren «Armut» der Kantone Mittelwert der Teilindikatoren «Altersstruktur» der Kantone

Mittelwert der Teilindikatoren «Altersstruktur» der Kantone Mittelwert der Teilindikatoren «Ausländerintegration» der Kantone

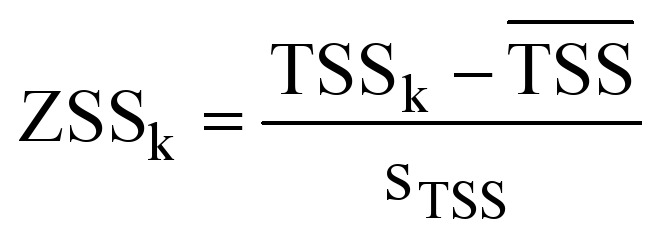

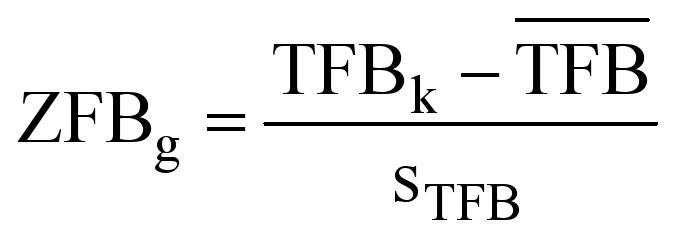

Mittelwert der Teilindikatoren «Ausländerintegration» der Kantone Standardabweichung der Teilindikatoren «Armut» der Kantone

Standardabweichung der Teilindikatoren «Armut» der Kantone Standardabweichung der Teilindikatoren «Altersstruktur» der Kantone

Standardabweichung der Teilindikatoren «Altersstruktur» der Kantone Standardabweichung der Teilindikatoren «Ausländerintegration» der Kantone

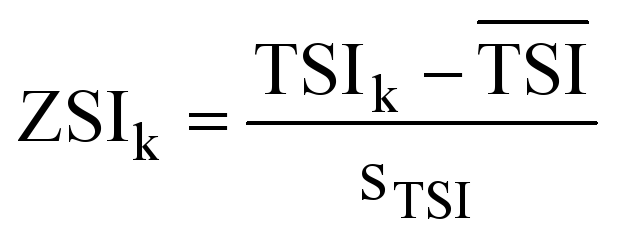

Standardabweichung der Teilindikatoren «Ausländerintegration» der Kantone Standardisierter Teilindikator «Armut» des Kantons k

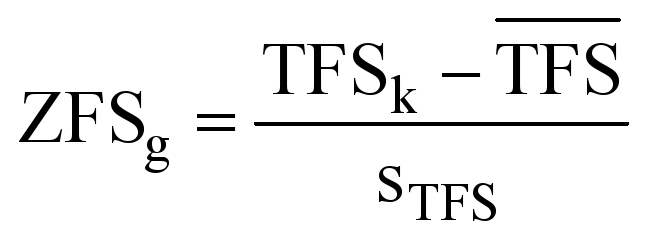

Standardisierter Teilindikator «Armut» des Kantons k Standardisierter Teilindikator «Altersstruktur» des Kantons k

Standardisierter Teilindikator «Altersstruktur» des Kantons k Standardisierter Teilindikator «Ausländerintegration» des Kantons k

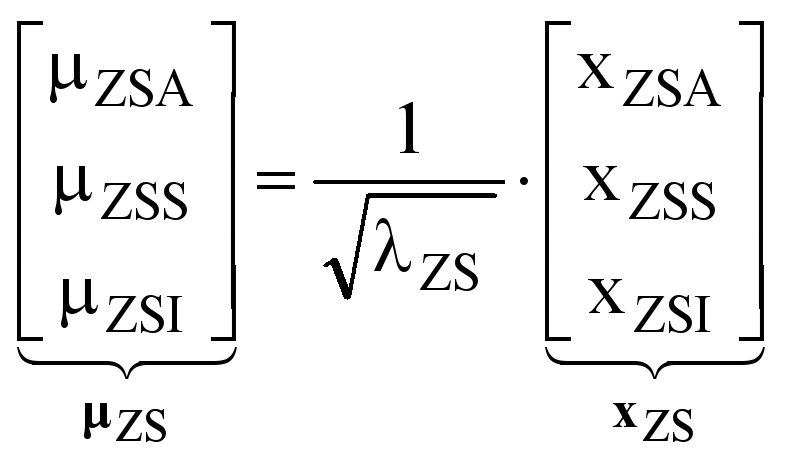

Standardisierter Teilindikator «Ausländerintegration» des Kantons k Gewicht für den standardisierten Teilindikator «Armut»

Gewicht für den standardisierten Teilindikator «Armut» Gewicht für den standardisierten Teilindikator «Altersstruktur»

Gewicht für den standardisierten Teilindikator «Altersstruktur» Gewicht für den standardisierten Teilindikator «Ausländerintegration»

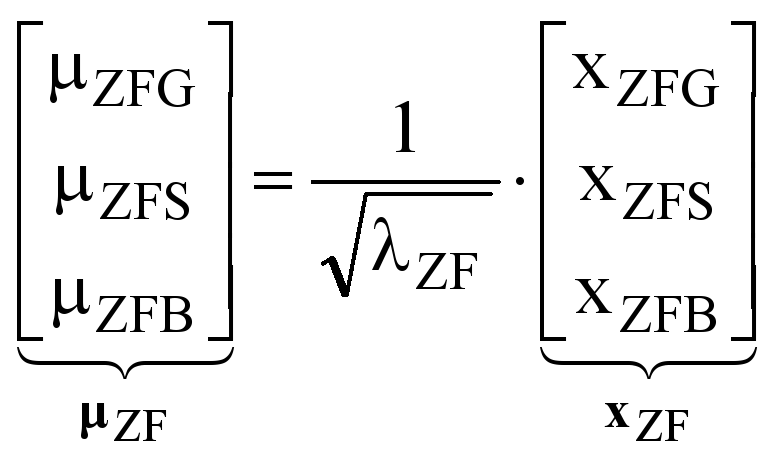

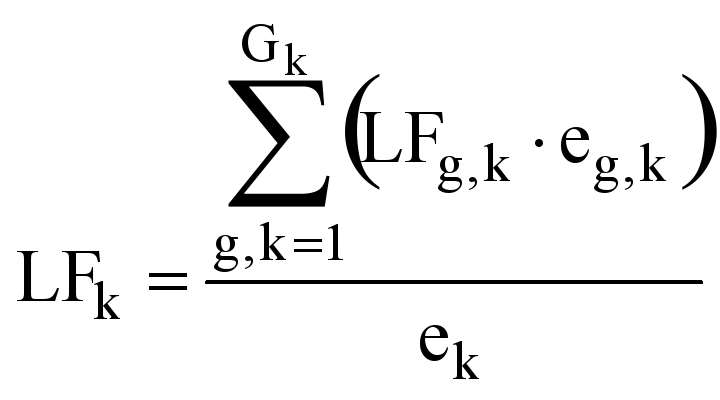

Gewicht für den standardisierten Teilindikator «Ausländerintegration» Lastenindex für Sonderlasten der Bevölkerungsstruktur des Kantons k

Lastenindex für Sonderlasten der Bevölkerungsstruktur des Kantons k ,

, ,

, .

.

,

, Teilindikator «Gemeindegrösse» der Gemeinde g

Teilindikator «Gemeindegrösse» der Gemeinde g Teilindikator «Siedlungsdichte» der Gemeinde g

Teilindikator «Siedlungsdichte» der Gemeinde g Teilindikator «Beschäftigungsquote» der Gemeinde g

Teilindikator «Beschäftigungsquote» der Gemeinde g Mittelwert der Teilindikatoren «Gemeindegrösse» der Gemeinden

Mittelwert der Teilindikatoren «Gemeindegrösse» der Gemeinden Mittelwert der Teilindikatoren «Siedlungsdichte» der Gemeinden

Mittelwert der Teilindikatoren «Siedlungsdichte» der Gemeinden Mittelwert der Teilindikatoren «Beschäftigungsquote» der Gemeinden

Mittelwert der Teilindikatoren «Beschäftigungsquote» der Gemeinden Standardabweichung der Teilindikatoren «Gemeindegrösse» der

Standardabweichung der Teilindikatoren «Gemeindegrösse» der Standardabweichung der Teilindikatoren «Siedlungsdichte» der Gemeinden

Standardabweichung der Teilindikatoren «Siedlungsdichte» der Gemeinden Standardabweichung der Teilindikatoren «Beschäftigungsquote» der Gemeinden

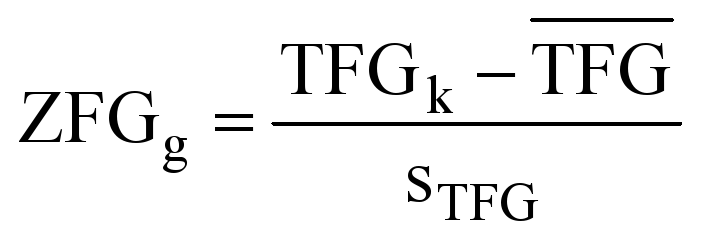

Standardabweichung der Teilindikatoren «Beschäftigungsquote» der Gemeinden Standardisierter Teilindikator «Gemeindegrösse» der Gemeinde g

Standardisierter Teilindikator «Gemeindegrösse» der Gemeinde g Standardisierter Teilindikator «Siedlungsdichte» der Gemeinde g

Standardisierter Teilindikator «Siedlungsdichte» der Gemeinde g Standardisierter Teilindikator «Beschäftigungsquote» der Gemeinde g

Standardisierter Teilindikator «Beschäftigungsquote» der Gemeinde g Gewicht für den standardisierten Teilindikator «Gemeindegrösse»

Gewicht für den standardisierten Teilindikator «Gemeindegrösse» Gewicht für den standardisierten Teilindikator «Siedlungsdichte»

Gewicht für den standardisierten Teilindikator «Siedlungsdichte» Gewicht für den standardisierten Teilindikator «Beschäftigungsquote»

Gewicht für den standardisierten Teilindikator «Beschäftigungsquote» Lastenindex für Sonderlasten der Kernstädte für Gemeinde g

Lastenindex für Sonderlasten der Kernstädte für Gemeinde g ,

, ,

, .

.

,

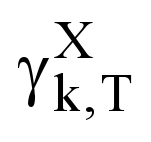

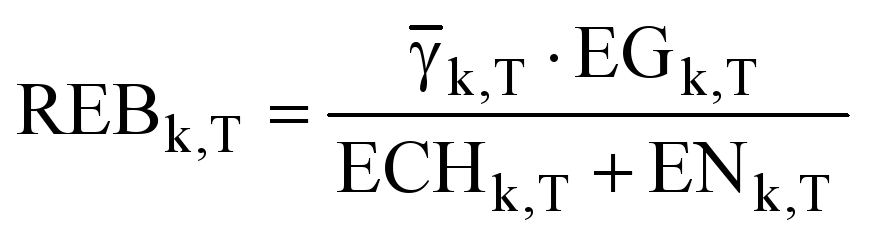

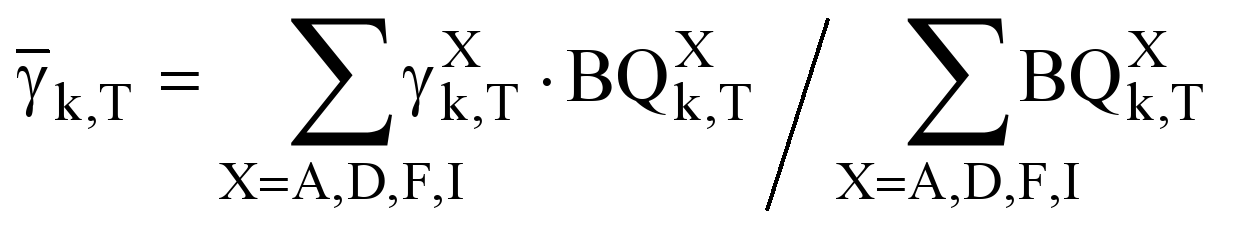

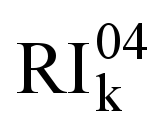

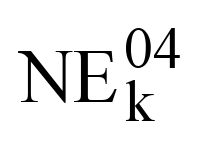

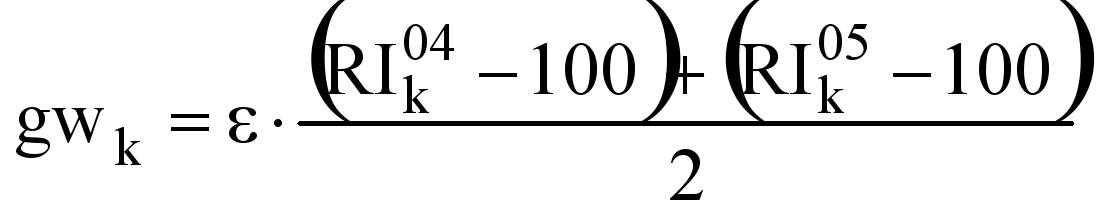

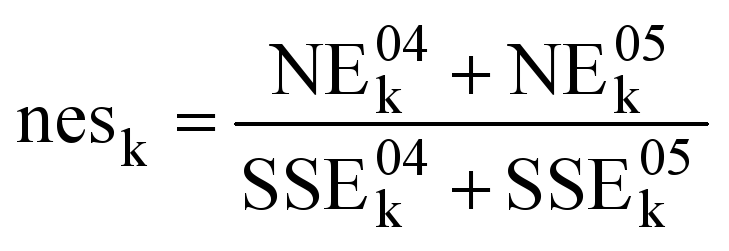

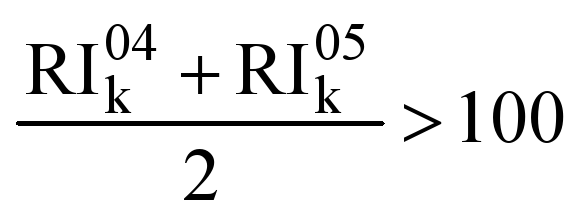

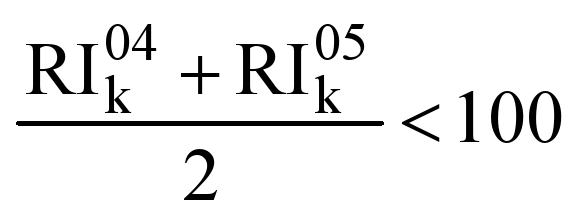

,

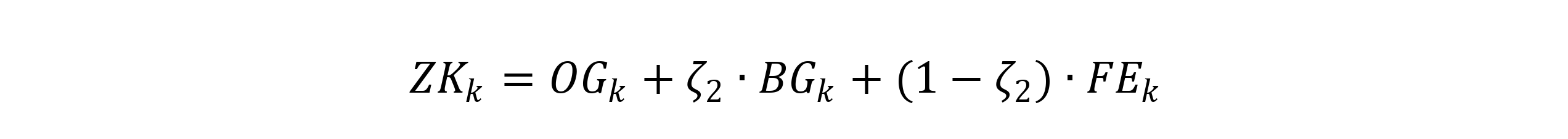

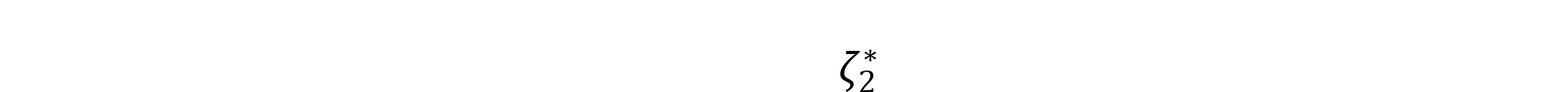

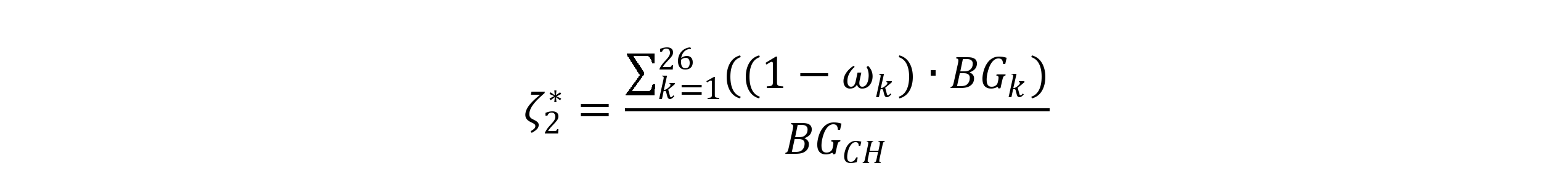

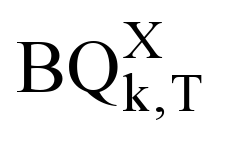

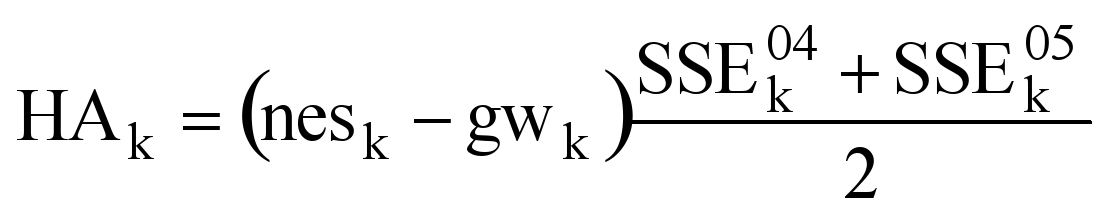

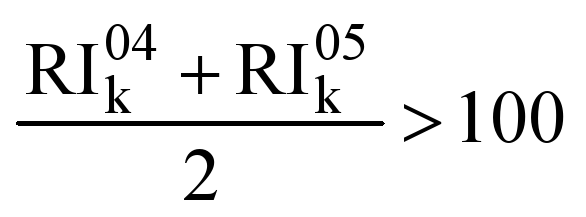

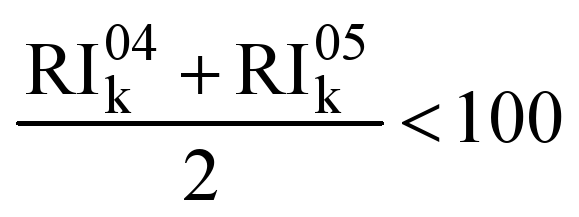

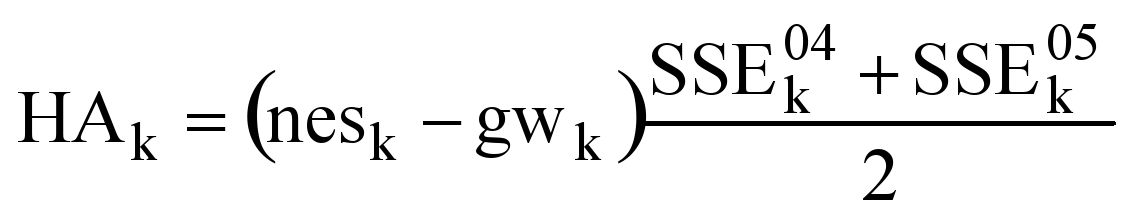

Gewichtung der Bruttoeinkommen von Grenzgängern aus dem Nachbarstaat X des Kantons k im Bemessungsjahr T gemäss Anhang 3

Gewichtung der Bruttoeinkommen von Grenzgängern aus dem Nachbarstaat X des Kantons k im Bemessungsjahr T gemäss Anhang 3 Bruttoeinkommen von Grenzgängern aus dem Nachbarstaat X des Kantons k im Bemessungsjahr T gemäss Anhang 3

Bruttoeinkommen von Grenzgängern aus dem Nachbarstaat X des Kantons k im Bemessungsjahr T gemäss Anhang 3

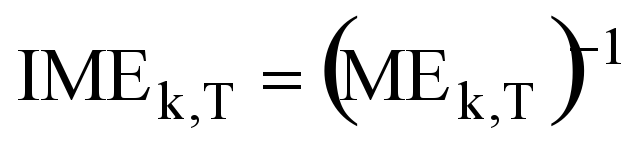

,

, ,

,

.

. .

.

, dem letzten Referenzjahr, in welchem alle Bemessungsjahre aus dem alten System stammen. Dazu werden die Ausgleichszahlungen des aktuellen Referenzjahres addiert.

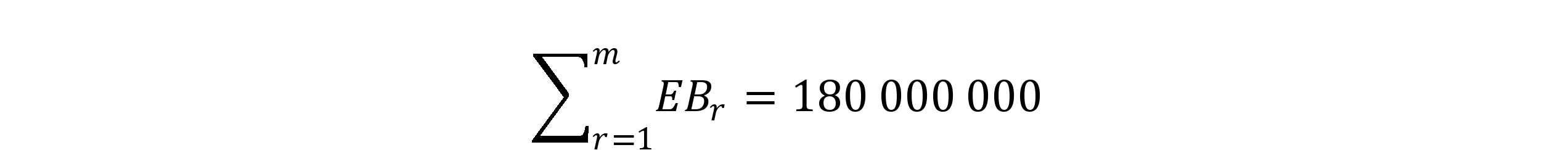

, dem letzten Referenzjahr, in welchem alle Bemessungsjahre aus dem alten System stammen. Dazu werden die Ausgleichszahlungen des aktuellen Referenzjahres addiert.  ressourcenschwachen Kantone in den Jahren 2024–2030 beträgt je 180 000 000 Franken:

ressourcenschwachen Kantone in den Jahren 2024–2030 beträgt je 180 000 000 Franken:

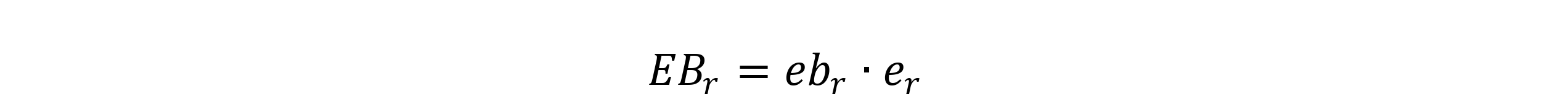

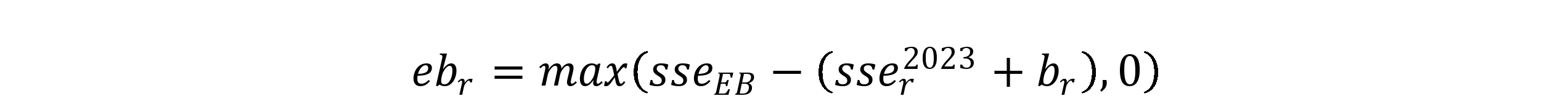

ergibt sich aus der Multiplikation des Ergänzungsbeitrags pro Einwohnerin und Einwohner

ergibt sich aus der Multiplikation des Ergänzungsbeitrags pro Einwohnerin und Einwohner  mit der Bevölkerung

mit der Bevölkerung

im Jahr 2023,

im Jahr 2023,  und der Ausgleichszahlungen pro Einwohnerin und Einwohner im aktuellen Referenzjahr,

und der Ausgleichszahlungen pro Einwohnerin und Einwohner im aktuellen Referenzjahr, kleiner als der Zielwert des Ergänzungsbeitrags,

kleiner als der Zielwert des Ergänzungsbeitrags,  , dann entspricht der Ergänzungsbeitrag pro Einwohnerin und Einwohner,

, dann entspricht der Ergänzungsbeitrag pro Einwohnerin und Einwohner,  , der Differenz zwischen dieser Summe und dem Zielwert. Im gegenteiligen Fall beträgt er Null.

, der Differenz zwischen dieser Summe und dem Zielwert. Im gegenteiligen Fall beträgt er Null.

, wird jährlich so festgelegt, dass die Gesamtbeiträge aller Kantone genau 180 Millionen Franken ergeben.

, wird jährlich so festgelegt, dass die Gesamtbeiträge aller Kantone genau 180 Millionen Franken ergeben.